Избранное трейдера Александр

Немного картинок

- 18 мая 2024, 10:26

- |

Есть несколько вещей, в которых можно быть уверенным. Смерть, налоги и огромная денежная позиция Berkshire Hathaway. 190 млрд долл. свободных денег.

Баффету просто некуда вкладывать эти деньги. Они почти не работают. Доходность Беркшир отстает от S&P 500. См. Ниже.

А синяя линия — это доходность тех, кому Баффет хочет оставить Berkshire. Откуда они, как торгуют — см. здесь: t.me/TradPhronesis/193

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

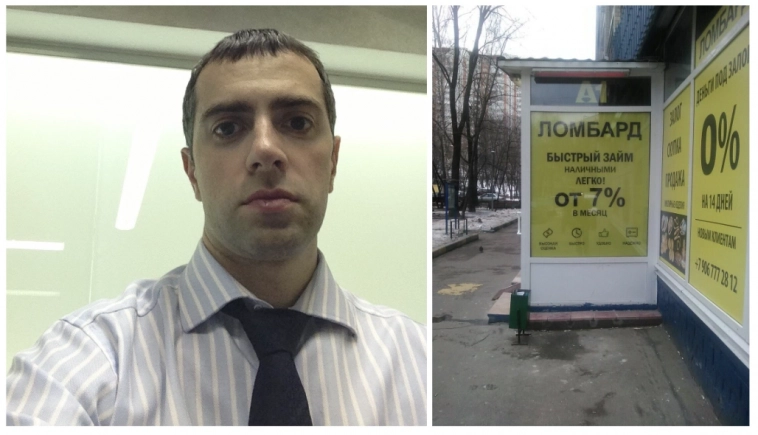

Владелец сети ломбардов о бизнесе, про который не принято говорить

- 11 мая 2024, 18:05

- |

Моей любимой шуткой про ломбардный бизнес стал ответ участника тематического форума на вопрос “Как раскрутить новое отделение?”. Кто-то писал о листовках, кто-то об акциях, а этот человек написал кратко – “Нужно ждать 10 лет”.

Мне повезло, и всего через 7 лет моя сеть ломбардов на 4 точки в Москве окупилась. Про ломбардный бизнес почему-то не принято говорить, хотя сейчас это обычный бизнес, не без своих нюансов, конечно.

20 лет я работал в банке и уже как 8 лет в ломбардном бизнесе.

ДИСКЛЕЙМЕР: Статья написана автором блога на основе интервью с основателем сети ломбардов, Григорием Торшиным.

Бизнес-план: ожидание/реальность

Ломбарды зарабатывают так же как и банки: вы берете деньги за один процент, а выдаете под другой. В нашем случае средний процент займов 8% в месяц. В этом случае прибыль ломбарда порядка 5% от выданных займов.

( Читать дальше )

Бычий баланс

- 09 апреля 2024, 07:08

- |

Я в основном пишу статьи про макроэкономику и большие циклы, потому что в моем методе торговли это главная тема — рассчитать и поймать большую и длинную волну, а это только макроэкономика. Мало движений — много профита, меньше нервов, меньше налогов и корма брокеру.

Но в моей практике было много случаев, когда простая и незамороченная идея давала неплохую торговую модель. Одну такую идею хотел бы обсудить сейчас.

Мне попался график торгового баланса России от ЦБ. У меня давно витает мысль, что фондовый рынок — это суть предложение денег за риск, то есть уровень рынка — это уровень количества денег за те перспективы, что сулят акции в будущем. Значит мы должны внимательно смотреть на два фактора — объемы риска в моменте и объемы денег, которые могут быть направлены на покупку этого риска.

Объемы риска — вещь глубоко субъективная. Вот тут у другого блогера, спасибо ему, позаимствовал хорошую картинку со всеми прогнозами наших ведущих инвестдомов на 2024 год, что они ждут от индекса Мосбиржи.

( Читать дальше )

📌 Кого выбрать из застройщиков?

- 31 марта 2024, 16:05

- |

В продолжении темы застройщиков, после поста с комментариями результатов Группы Эталон за 2023 год, подготовил сравнительную таблицу по всем застройщикам, акции которых торгуются на Московской бирже.

Сперва отмечу 2 важных момента: 1) Я не включал ценные бумаги Мостотреста и Инграда в подборку, так как это неликвидные ценные бумаги. 2) В посте нет цели ответить на вопрос стоит ли инвестировать в застройщиков, основная цель поста — сравнение внутри отрасли.

👉 Особенности сравнения:

— Не по всем застройщикам доступны актуальные данные. ПИК не опубликовал отчетность за 2023 год. Пришлось экстраполировать результаты первого полугодия на вторую половину года. Это не совсем корректный расчет, но в данном случае нам не нужна доскональная оценка, необходимо понять общую картину.

— У Группы Самолет были взяты цифры из управленческой отчетности, она тоже не совсем корректна и там не достает некоторых данных.

— По Группе Эталон и Самолет, как самых активных при работе с инвесторами компаний, дополнительно проводится рыночная оценка экспертами отрасли. У ПИКа и ЛСР таких данных нет, поэтому при расчете мультипликатора Р/А для этих застройщиков были взяты данные по активам из баланса, рыночная оценка должна быть выше.

( Читать дальше )

России критически не хватает населения?

- 31 марта 2024, 12:43

- |

Тезис этот и в интернет полемике встречаю. И в интервью депутатов (Толстой этим объясняет запрет смены пола и гонения на ЛГБТ)

Сама категория странная. Выросло кол-во людей- очевидно им нужно будет выпекать больше хлеба, шить больше носков, готовить больше порций столовой. То есть у вас рост население повлечёт рост количества услуг и товаров которых надо производить/поставлять. а значит и людей которые нужны на предприятиях. Круг замыкается. Товаров и услуг будет больше, но и потребность вырастит. Причем если говорить об активном стимулировании деторождения, то тут будет лаг- потребности детей появляются с момента рождения, а продукция от них, условно, лет через 20- когда выучатся и пойдут работать. А там будут совсем другие проблемы- может уже техногенная безработица из за ИИ будет процветать. Или нужно будет занимается переселением людей с местностей пострадавших из за потепления.

Есть страны с куда более высоким уровнем жизни где хватает населения и в половину МСК. а у нас почему то не хватает. РФ в седьмой десятки стран по уровню жизни. И большая часть стран в рейтинге имеют население меньше. Но у граждан условия жизни лучше.

( Читать дальше )

Что выгоднее: фонды денежного рынка или краткосрочные облигации?

- 10 января 2024, 10:34

- |

ЦБ РФ в прошлом году поступательно поднял ставку до 16%. С середины августа 2023 года у нас действуют двузначные ставки, и с тех пор индекс Мосбиржи консолидируется около психологического уровня 3000 пунктов. При этом фонды денежного рынка и краткосрочные облигации позволили инвесторам за это время получить хоть и небольшую, но все же доходность. В чем преимущества и недостатки фондов денежного рынка и краткосрочных облигаций? Давайте разбираться.

Фонды денежного рынка — это инвестиционные фонды, созданные управляющими компаниями, которые инвестируют в инструменты денежного рынка. Они осуществляют сделки обратного РЕПО с Центральным контрагентом. Доходность фондов денежного рынка ориентирована на ставку RUSFAR, которая коррелирует с ключевой ставкой ЦБ.

На Мосбирже торгуются 4 таких фонда: от Сбера (SBMM), ВТБ (LQDT), Альфы (AKMM) и Тинькофф (TMON). Покупать фонды необходимо только у того же брокера, поскольку в этом случае не взимается брокерская комиссия за покупку/продажу. Однако стоит отметить один интересный момент — фонд TMON нельзя приобрести у брокера Тинькофф, и получить внятный комментарий от службы поддержки не удалось.

( Читать дальше )

Инвестгороскоп: как инвестируют знаки зодиака

- 05 апреля 2023, 14:50

- |

Тинькофф Инвестиции — один из крупнейших брокеров России по количеству клиентов (4,2 млн активных клиентов) — проанализировали, как зарабатывают знаки зодиака, каковы их инвестиционные предпочтения, риск-аппетиты и насколько они открыты к общению на инвестиционную тематику.

Исследование составлено на основе данных клиентов, совершивших минимум одну сделку в 2022 году или имевших активы на март 2023 года на брокерском счете в Тинькофф Инвестициях или других брокерских компаниях.

Основные выводы:

среди инвесторов больше всего Львов — 10%, а меньше всего Скорпионов, Дев и Овнов — около 7%;

Рыбы, Девы и Раки — самые консервативные инвесторы;

самыми успешными инвесторами оказались Близнецы, у инвесторов с этим знаком средняя доходность в 2023 году составила +5%, у Козерогов и Рыб — +4% и +3,5% соответственно;

самыми дисциплинированными в обучении инвестициям оказались Водолеи, Козероги и Стрельцы;

в 2022 году наиболее открытыми к общению на инвестиционную тематику и в соцсети «Пульс» были Львы и Близнецы.

( Читать дальше )

Инвестиции в хедж-фонды или как терять деньги с умным видом

- 26 января 2023, 20:39

- |

Всем привет!

Провел небольшое исследование на тему эффективности работы хедж-фондов в целом.

Задачей исследования было выяснить хотя бы примерный процент стабильно убыточных хедж-фондов, так как были подозрения, что подавляющее большинство из них на относительно продолжительной дистанции (5 — 10 лет) показывает убытки.

Статистику мою считать однозначно достоверной не следует, так как данные использовал зачастую обрывочные, проверить все источники не было возможности, да и сами методы анализа кривоваты, в первую очередь по причине недостатка этих самых данных, однако ж я ничего старался не преувеличивать и даже немного занижал средние значения, из научной, так сказать, скромности. Российскую, с позволения сказать, индустрию в расчет не брал, чтобы не вносить еще больший сумбур в свой набор и без того не вполне упорядоченных данных.

Получилось примерно следующее:

Если из топ 4500 мировых фондов (в первую очередь по объему капитала) убрать топ 500 (по доходности), то оставшиеся 4000 фондов за 5 лет (я взял участок янв 2017- янв 2022) принесли бы вам в среднем 0% прибыли.

Прям красота выходит: топ 4500 — топ 500 — 5 лет = 0%!

Т.е. если у вас по той или иной причине нет возможности инвестировать деньги в какой-то из лучших 500 мировых фондов, вы скорее всего получите доходность около нуля, инвестировав деньги в какой-то из оставшихся 4000 хедж-фонд.

Если же говорить вообще обо всех хедж-фондах, исключив 500 лучших, то почти в 90% случаев вы не получите никакой прибыли, в 20% случаев вы потеряете 30% капитала, в 5% случаев — 50% или более (это все так же за 5 лет).

На 10-летней дистанции дела у тех же самых фондов чуть лучше, но это не делает инвестиции в них безопаснее, по крайней мере для отдельно взятого человека. Да, чем дольше срок — тем ровнее эквити, в «здоровых» моделях это действительно так, но если фонд сам по себе сомнительный (а таких, опять же, большинство), то лишние 5 лет, на которые вы оставите деньги в этом фонде, значительно усилят уже другие риски, неторговые.

( Читать дальше )

Конспект: Максим Орловский рассказывает, что у него есть в портфеле

- 22 октября 2022, 01:24

- |

На канале 2Stocks вышло занимательное интервью с Максимом Орловским.

«Максим Орловский — профессионал с более чем 25-летним стажем. Мы давно хотели с ним поговорить об инвестициях в российский фондовый рынок, а сегодня, когда инвесторы фактически отрезаны от западных активов, этот разговор стал еще более актуальным. Ведущий встречи — частный инвестор, финансовый блогер Олег Кузьмичев».

Некоторые тезисы из этой беседы:

Акции в целом дешевые.

Вопрос о корреляции М2 и капитализации фондового рынка — это теория, которая работает на развитых рынках. Западные инвесторы формировали уровень цен здесь, мы с ними разошлись. На вопрос о джусе (хорошие возможности) Максим отвечает, что есть интересные возможности на рынке облигаций. Но они доступны не всем, большие деньги смотрят туда. Когда возможности кончатся — деньги пойдут на рынок акций.

На следующей неделе будет

( Читать дальше )

Гронинген в ЕС вместо Северного потока.

- 06 октября 2022, 13:07

- |

Вполне реальная и обнадёживающая картина для Европы. Нидерланды сказали, что если Германия свернёт свою программу по утилизации АС, или отодвинет её на более поздние сроки, то Голландцы способны заменить своим газом Северный поток.

Думаю договорится соседям будет не сложно, если будет не хватать газа. В общем проблем у Европы по сути, никаких с газом нет. Эту зиму переживут, а к следующей Гронинген уже сможет выдавать 55 млрд.куб. Наверно Европе даже столько не надо будет уже газа.

Вангую цену в следующем году газа, менее 1000$ за тыс.куб. И весь кризис в ЕС закончится уже скоро, в отличие от нас. У нас всё только начинается, экономика быстро кризисируется, а общество стремительно невротизируется…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал