облигации

Первичные размещения облигаций: план на неделю с 20.05 по 26.05.24

- 20 мая 2024, 14:03

- |

Будет много флоатеров, но что-то сильно интересное среди них выделить сложно:

⛽️ Газпром Капитал: AAA, КС+135, ежемес. купон, 4 года, 30 млрд.

🏢 ДОМ-РФ: AAA, RUONIA+130, квартальн. купон, 4 года, 30 млрд.

📡 Ростелеком: AA+/AAA, КС+150, квартальн. купон, 3 года, 10 млрд.

На сборе всё это добро, вероятно, снизит стартовые спреды на 10-20 б.п., в результате чего особого интереса не останется. Да и не сказать что он есть изначально. Но если очень надо выбрать именно отсюда, то я бы смотрел на РТК, вполне любимый розничным рынком эмитент и во флоатерах до сих пор не представленный

💰 АФК Система (AA-):

- КС+240, квартальн. купон, 4,25 года, 6 млрд.

- RUONIA+260, квартальн. купон, 4 года, 6 млрд.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

5 облигаций-флоатеров с доходностью больше 18%

- 20 мая 2024, 13:54

- |

На фоне высокой инфляции перспектива снижения ключевой ставки ЦБ отдалилась. Ставка 16% может сохраняться долго, и даже есть риски её повышения до 17%. Это делает флоатеры наиболее предпочтительным классом облигаций. Представляем топ-5 флоатеров по соотношению надёжности и доходности, которые дают более 18% годовых.

Как выбирали

- Флоатеры — облигации с плавающим купоном. Купон по таким облигациям рассчитывается по формуле «базовая ставка + премия». В качестве базовой ставки обычно выступает ключевая ставка (сейчас она 16%) или ставка RUONIA (с начала года в среднем около 15,7–15,8%). Когда меняется базовая ставка, меняется и ставка купона по флоатеру.

- Мы ограничили выбор наиболее надёжными облигациями с кредитным рейтингом не ниже «А» со «стабильным» прогнозом по национальной шкале.

- Для сравнения флоатеров между собой мы используем показатель «текущей доходности». Он рассчитывается, как актуальная ставка купона, разделённая на рыночную цену облигации в % от номинала. Например, облигация с ценой 101% от номинала и текущим купоном 18% обладает текущей доходностью: 18 / 101 = 17,82%. Мы выбираем облигации, у которых этот показатель выше 18%.

( Читать дальше )

Инвесторы проявили большой интерес к КИФА на Ярмарке эмитентов

- 20 мая 2024, 13:09

- |

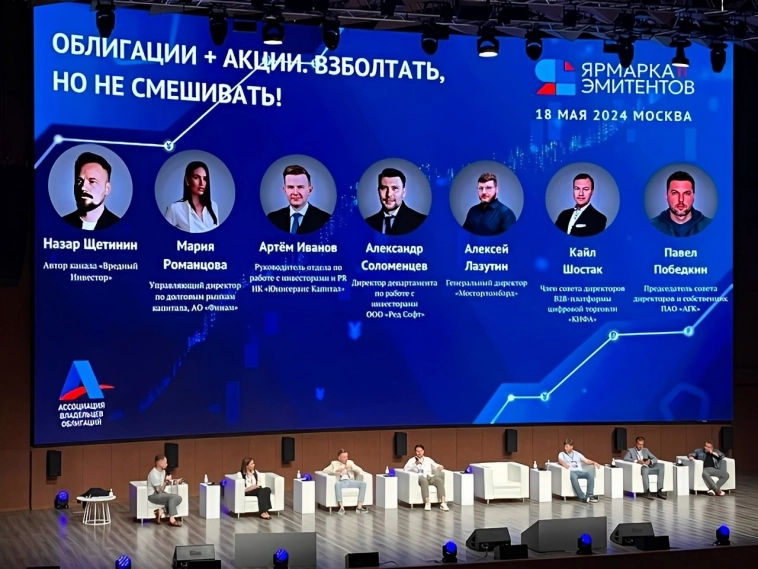

Заместитель Председателя Совета директоров АО «КИФА» Кайл Шостак выступил на «II Ярмарке эмитентов», которая прошла на площадке «Цифровое деловое пространство» в Москве 18 мая 2024 года. Ярмарка организована Ассоциацией владельцев облигаций и является одним из крупнейших форумов по долговому рынку в России.

Кайл Шостак принял участие в сессии «Облигации + Акции. Взболтать, но не смешивать!», где рассказал о перспективах торговли между Россией и Китаем и поделился своим мнением о том, насколько интересны инвесторам эмитенты с таким фокусом.

Кайл Шостак, в частности, отметил, что, «КИФА» с начала создания в 2013 году стабильно росла на 20-40% ежегодно. В 2023 году товарооборот между Россией и Китаем достиг исторического рекорда в 240 млрд долларов, а в ближайшие пять лет, даже по самым консервативным оценкам, превысит 350 млрд долларов. При этом, по мнению Кайла Шостака, «КИФА» продолжит расти вне зависимости от темпов роста товарооборота между странами, так как цель компании — цифровизации российско-китайской торговли, которая сейчас, в основном, осуществляется офлайн, и здесь еще широкое поле для работы и огромный потенциал для дальнейшего развития бизнеса «КИФА».

( Читать дальше )

📈 Интересная компания из сегмента e-commerce

- 20 мая 2024, 13:01

- |

В прошлую субботу был на конференции «Ярмарка эмитентов», где обсуждались потенциально интересные облигации и их эмитенты. Понравилось выступление представителя одного из участников — компании «КИФА».

📲 «КИФА» представляет собой платформу цифровой торговли для осуществления сделок между поставщиками и покупателями товаров из России и Китая. В отличие от традиционных маркетплейсов, вроде OZON #OZON, Яндекс.Маркет #YNDX и AliExpress, которые работают в сегменте B2C, компания представлена в сегменте B2B. Таким образом, основной ее клиент это бизнес, который покупает товар не штучно, а оптом.

🇨🇳🇷🇺 Также, в отличие от B2C, на платформе КИФА товар предлагают непосредственно производители, а не посредники. Это дает возможность покупателям рассчитывать на конкурентоспособные цены. С текущего года компания запускает экспорт российских товаров в Китай, что делает ее уникальной по сравнению с аналогами в сегменте B2B.

🚛 В отличие от маркетплейсов – как B2B, так и B2C, КИФА берет на себя такие функции, как заключение контрактов, сертификация, экспортно-импортное таможенное оформление, конвертация и перевод валюты, страхование, транспортировка и распределение товаров, финансирование цепей поставок.

( Читать дальше )

Девелопер "А101" проведет сбор заявок на облигации объемом ₽500 млн.

- 20 мая 2024, 12:46

- |

ООО «А101» — один из крупнейших девелоперов жилой недвижимости Московского региона. Компания занимается строительством и продажей жилой недвижимости преимущественно в сегментах комфорт и комфорт-плюс, а также реализует ряд проектов бизнес-класса в рамках комплексного освоения территории Новой Москвы.

Сбор заявок 28 мая

11:00-15:00

(размещение 30 мая)

- Наименование: А101-БО-001Р-01

- Рейтинг: А (АКРА, прогноз «Стабильный»)

- Купон: 16.50% (ежемесячный)

- Срок обращения: 3 года

- Объем: 500 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Россельхозбанк и Газпромбанк

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Что делать, куда податься или немного статистики.

- 20 мая 2024, 12:26

- |

Добрый день!

Никого ни к чему не призываю, никому ничего не рекомендую, телеги нет и не будет =)

Стащил сырые данные по результатам торгов с Мосбиржи по всем торгуемым выпускам ОФЗ за последнее время, вот что получилось:

Доходности растут. Так как брались ВСЕ выпуски без разбора, общая кривая выглядит примерно так.

По цене бумаг ситуация не лучше.

( Читать дальше )

АО АПРИ - один из крупнейших ВДО-эмитентов - приглашает 29 мая на День инвестора на Московской бирже!

- 20 мая 2024, 12:00

- |

АО АПРИ — один из крупнейших ВДО-эмитентов — приглашает на День инвестора на Московской бирже!

Дата, время и место — среда 29 мая в 11-00, Большой Кисловский переулок, д. 13.

Дмитрий Александров от Иволги Капитал тоже будет. Со взглядом на прошлое и будущее эмитента через призму фондового рынка.

👉👉👉 Форма регистрации — здесь или в приглашении.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтГлавное на рынке облигаций на 20.05.2024

- 20 мая 2024, 11:46

- |

Новые выпуски, программа и итоги размещения:

- Московская биржа зарегистрировала трехлетние облигации «Бизнес Альянс» серии 001P-05 объемом 500 млн рублей. Регистрационный номер — 4B02-05-59083-H-001P. Бумаги включены в Третий уровень котировального списка. Компания планирует начать размещение 23 мая. Ориентир ставки 1-6-го купонов установлен на уровне 20% годовых, 7-12-го — 18% годовых, 13-30-го — 17% годовых, 31-36-го — 16% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB(RU) с позитивным прогнозом от АКРА.

- Московская биржа зарегистрировала облигации «Мани Капитал Лизинг» серии 001Р-01. Регистрационный номер — 4B02-01-00421-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры эмиссии пока не разглашаются. Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- «Пионер-Лизинг» установил ставку 65-го купона облигаций серии БО-П02 в размере 22,25% годовых. Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

( Читать дальше )

2-EMAшки покупка облигаций АФК Система 001Р-29, среднесрочная сделка

- 20 мая 2024, 11:43

- |

✅ Покупка облигации АФК Система 001Р-29, среднесрочная сделка.

✅Дата выпуска 23.05.2024

✅Дата погашения 23.05.2028

✅Текущий номинал 1000

✅Цена, % от номинала 100%

✅Купон (раз/год) 4

✅Тип купона, переменный RUONIA + 260 б.п.

✅Текущая купонная доходность 20%

✅Тип облигация Стандартная.

✅Беру на 4,3%

✅Кредитный рейтинг АА+ от АКРА

✅ Для всех инвесторов.

✅ Есть telegram канал, подписывайтесь, всем профита.

КИФА объявляет финансовые и операционные результаты за первый квартал 2024 года

- 20 мая 2024, 11:02

- |

АО «КИФА», оператор B2B-платформы цифровой торговли между Россией и Китаем, объявляет операционные и неаудированные консолидированные финансовые результаты, подготовленные в соответствии с МСФО, за первый квартал, завершившийся 31 марта 2024 года.

Ключевые операционные и финансовые результаты за первый квартал 2024 года:

Торговый оборот (GMV) вырос на 54% год к году до 1,5 млрд рублей.

Выручка увеличилась на 54% год к году и достигла 1,3 млрд рублей.

Выручка от реализации ключевых товарных категорий существенно выросла: одежды – на 169%, обуви — на 42%, сумок – на 39%.

Торговый оборот по сервису «Private-Trade» вырос на 61% год к году,по сервису «Open-Trade» — на 43%.

Средний чек по реализации вырос на 67% год к году и составил 442,7 тыс. рублей.

Количество регистраций новых пользователей на платформе выросло на 62% год к году.

EBITDA составила 5,6 млн рублей по сравнению с (-2) млн рублей по итогам первого квартала 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал