Блог им. svoiinvestor |Крах Газпрома по чистой прибыли, перспективы нефтегазового сектора, Металлурги помирились с ФАС.

- 12 мая 2024, 09:29

- |

Тайм коды:

00:00 | Вступление

00:25 | Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились 09:01 | Металлурги идут на мировую с ФАС. Прекрасная новость для дивидендов.

11:14 | Нефтегазовые доходы в апреле 2024 г. — превысили 1,2 трлн. Демпферные выплаты в очередной раз увеличились + для нефтяников и дивидендов

17:56 | ЛУКОЙЛ после дивидендной отсечки всё ещё перспективен?

22:00 | Объём ФНБ в апреле увеличился, благодаря ценам на акции/золото и сокращению инвестиций. Фонд в ожидание дивидендов от Сбера — 376 млрд руб

26:27 | Народный портфель за апрель 2024 г. Пару слов об выборе эмитентов.

29:43 | Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас «справедливая» стоимость актива

35:52 | Инфляция в начале мая ускорилась, это было ожидаемо. Годовая инфляция превысила 7,8%, как выйти на цель регулятора в 4,3-4,8% непонятно

39:53 | Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

- 10 мая 2024, 14:00

- |

🛢 Рынок внезапно отреагировал на заявление главы компании о том, что дивиденды за 2023 г. будут выше, чем в 2022 г. Помимо этого, Токарев также подтвердил, что обсуждается вопрос о переходе Транснефти на выплату дивидендов 2 в год. Если рассматривать отчёт компании, то вырисовывается картина с двухзначной дивидендной доходностью, но и риски имеются.

FCF за 2023 г. — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга. Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга (погасили 85₽ млрд), то выйдет порядка 191₽ на акцию (11,6% див. доходности). За 2022 г. заплатили ~166₽ на акцию, но это дало 11,88% див. доходности.

А теперь про риски компании:

⛔️ Продажа нефти китайцем по ВСТО (труб. система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 2023 г. — операционная прибыль разочаровывает, будущие туманно. Подсчитываем дивиденды компании

- 03 апреля 2024, 08:07

- |

🛢 Транснефть представила финансовые результаты по МСФО за 2023 г. Транснефть — монополист в своём деле. У компании крупнейшая в мире система нефтепроводов протяжённостью 67 тыс. км, по которой транспортируется более 80% добываемой в России нефти, а через дочернее предприятие Транснефтепродукт — около 30% лёгких нефтепродуктов. Понятная бизнес-модель, которая зависит, только от ₽ и добычи нефти, потому что транспортные тарифы устанавливаются в ₽, а значит, курс $ или цена на нефть не могут повлиять на выручку эмитента. Данный отчёт даст вам пищу для размышлений и ответит на вопрос, стоит ли инвестировать в данную компанию:

🛢 Выручка: 1,33₽ трлн (+10,5% г/г)

🛢 Чистая прибыль: 306,6₽ млрд (+20,7% г/г)

🛢 Операционная прибыль: 310,8₽ млрд (+4,3% г/г)

🟣 Если рассматривать операционные данные, то транспортировка нефти снизилась на 1% (экспорт упал на 6,5%, поставки же на российские НПЗ возросли на 2,3%). Транспортировка нефтепродуктов возросла на рекордные 43,3 млн тонн (+10,9 г/г), при этом поставки на внутренний рынок выросли на 8%, а на экспорт на 12,5%.

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 9 м. 2023 г. по МСФО — отмечаем увеличение всех финансовых показателей, но не всё так просто

- 06 декабря 2023, 06:48

- |

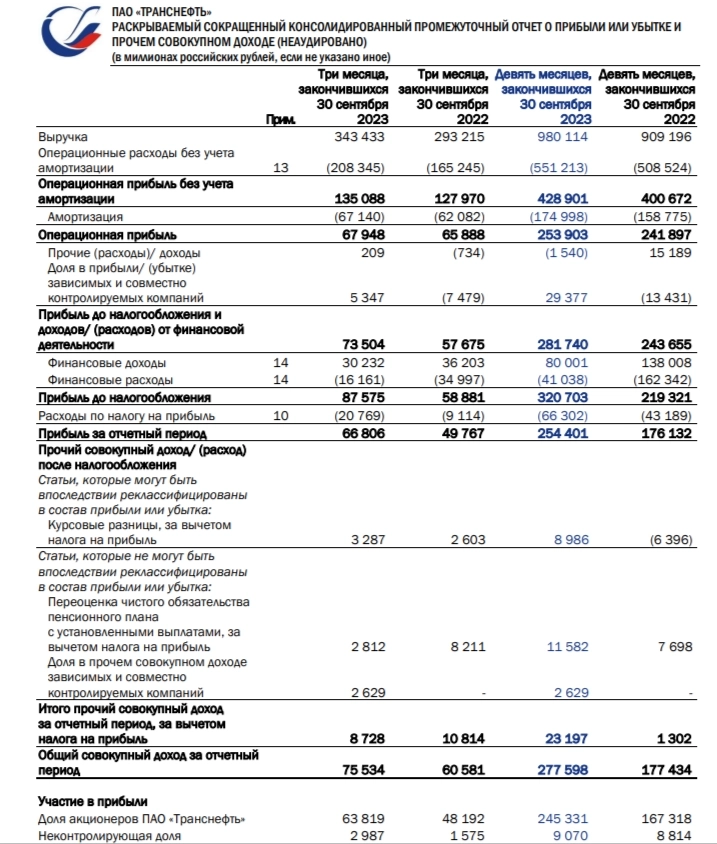

🛢 Транснефть представила финансовые результаты по МСФО за 9 месяцев 2023 года (III квартал). Учитывая недавний отчёт по РСБУ, то, конечно, есть некоторые расхождения по финансовым результатам (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах). Тогда многократный рост по чистой прибыли был связан с курсовыми разницами и переоценкой финансовых вложений компании (НМТП). Сейчас всё встало на свои места и можно будет посчитать примерный дивиденд, изучить операционную деятельность компании. Если рассматривать отдельно III квартал, то компания снизила свои финансовые показатели относительно прошлых кварталов этого года и на это есть свои веские причины, об этом будет ниже, а пока давайте перейдём к основным цифрам в отчёте:

▪️ Выручка: 980,1₽ млрд (+7,8% г/г), за III квартала — 343,4₽ млрд (+17,1% г/г)

▪️ Чистая прибыль: 245,3₽ млрд (+46,6% г/г), за III квартала — 63,8₽ млрд (+32,4% г/г)

▪️ Операционная прибыль: 253,9₽ млрд (+5% г/г), за III квартала — 67,9₽ млрд (+3% г/г)

( Читать дальше )

Блог им. svoiinvestor |Цена Urals в ноябре продолжила падение, сокращение добычи нефти ОПЕК+ не помогло!

- 05 декабря 2023, 09:17

- |

🛢 По данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г). Средняя цена Urals по итогам 11 месяцев составила — $62,89 за баррель (-20% г/г). Средняя же цена Brent в ноябре равнялась — $83,12, а в октябре — $91,09. Таким образом, дисконт Brent к Urals в сентябре составил $10 (боковик одним словом). Таким образом, цена Urals уже пятый месяц подряд превышает ценовой «потолок» G-7 на уровне $60 за баррель. На нефтяном рынке происходят закулисные игры, а именно: США пытается пошатнуть значимость нефтяного картеля — ОПЕК+, последнее заседание тому доказательство, где перенос собрания из-за разногласий по сокращению добычи муссировались во многих СМИ, а цена сырья благополучно снижалась. Всё же явные лидеры организации Саудовская Аравия и Россия убедили Африканские страны в сокращении, а также преподнесли весомый сюрприз на собрании:

( Читать дальше )

Блог им. svoiinvestor |Государство одобрило сплит Транснефти, когда он всё-таки произойдёт? Также о перспективах компании

- 21 ноября 2023, 14:22

- |

🛢 Напомню вам, что совет директоров Транснефти ещё в середине сентября рекомендовал собранию акционеров принять решение по дроблению акций компании. В раскрытии информации было написано: «Дата конвертации: 8 рабочий день с даты регистрации Банком России следующих документов». Дальше идут пункты по которым должно состояться собрание акционеров и они должны принять решение, так как привилегированные акции не имеют права голоса (приоритет, только в дивидендах), то судьбу сплита должно было решить государство (78,55% акций принадлежит Росимущество — 100% доля обыкновенных акций). Как итог, единственный голосующий акционер принял данное решение. По предоставленной информации сплит должен произойти не позже марта 2024 года, ибо в течении 3 месяцев Транснефть должна подать документы в ЦБ, а уже сам регулятор в течении 15 дней зарегистрировать данные документы, после чего конвертация 1 к 100 произойдёт на 8 рабочий день.

Но, чем ещё привлекательная данная компания?

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 9 м. 2023 г. — увеличение прибыли в 4 раза, но не всё так феерично. Надежда на сплит

- 19 октября 2023, 13:18

- |

🛢 Транснефть представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Если взглянуть на цифры, то вам, покажется, что компания показала феноменальные результаты, но не всё так просто. Перейдём же к основным цифрам в отчёте:

▪️ Выручка: 884₽ млрд (7,2% г/г)

▪️ Чистая прибыль: 190,5₽ млрд (420% г/г)

▪️ Валовая прибыль: 106,2₽ млрд (-7% г/г)

Многократный рост по чистой прибыли связан с курсовыми разницами и переоценкой финансовых вложений компании. При этом, если рассматривать дивидендную политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО.

( Читать дальше )

Блог им. svoiinvestor |Когда же всё-таки ожидать сплит Транснефти? Перспективы компании, дивиденды и что даст дробление акций.

- 10 октября 2023, 15:08

- |

Совет директоров Транснефти рекомендовал собранию акционеров принять решение по дроблению акций компании. Привилегированные акции будут дробить в соотношении 1 к 100, цена изменится и будет составлять ~1400₽. После сплита доступность повысится, а значит вырастет и ликвидность бумаги. Но когда всё-таки ожидать сплит бумаги?

📄 В раскрытии информации написано: «Дата конвертации: 8 рабочий день с даты регистрации Банком России следующих документов». Дальше идут пункты по которым должно состояться собрание акционеров и они должны принять решение, так как привилегированные акции не имеют права голоса (приоритет, только в дивидендах), то судьбу сплита будет решать государство (78,55% акций принадлежит Росимущество — 100% доля обыкновенных акций). А значит, необходима информация по собранию акционеров, как по мне это заочная форма и дату могут объявить когда угодно. По сути само государство продвинуло идею в лице совета директоров, само и должно решить этот вопрос. А теперь давайте поговорим о перспективах компании и её недооценки.

( Читать дальше )

Блог им. svoiinvestor |Транснефть проведёт сплит акций — позитив для большинства частных инвесторов. Отчёт компании, перспективы и дивиденды.

- 15 сентября 2023, 14:24

- |

Совет директоров Транснефти 15 сентября рассмотрит вопрос о рекомендациях по дроблению акций компании, также будет обсуждаться вопрос об инвестиционных проектах эмитента. Привилегированные акции будут дробить в соотношении 1 к 100, значит акция будет стоить в районе 1470₽. Сейчас цена акции считается неподъёмной для большинства частных инвесторов, среднестатистический портфель инвестора собран на сумму менее 250000₽, а это означает, что покупка 1 акции Транснефти будет равняться 60% доли в портфеле. Сразу становится понятно, что ни о какой диверсификации речи не идёт и нужно иметь портфель хотя бы от 1₽ млн, а таких владельцев на бирже меньшее количество и то не каждый решается на покупку данной бумаги. После сплита доступность повысится, а значит вырастет и ликвидность бумаги. Но давайте разбираться чем же так хороша Транснефть?

Транснефть монополист в своём деле. У компании крупнейшая в мире система нефтепроводов протяжённостью 67 тыс. км, по которой транспортируется более 80% добываемой в России нефти, а через дочернее предприятие Транснефтепродукт — около 30% лёгких нефтепродуктов в России.

( Читать дальше )

Блог им. svoiinvestor |НМТП — прекрасный бизнес-проект и источник дивидендных выплат, но стоит признать, что спекулянты постарались в разгоне акций!

- 09 августа 2023, 10:40

- |

🚢 Ещё в конце июня я отмечал, что акции НМТП были моей новой идеей в портфеле и я не пожалел о том, что выделил для них долю (рост самого тела+вменяемые дивиденды). Честно признаюсь, что после див. отсечки я ожидал снижение котировок, но при этом понимал, что див. гэп быстро закроют и цена акции может приблизиться к 11₽, поэтому продолжал покупки НМТП. Моему удивлению не было предела, когда цену утащили выше 11₽, изначально начали раскачивать ДВМП (примечательно, что компания 20 лет не выплачивала дивиденды, а запампили её именно на подаче дивидендов и как итог цена акции в 4 раза выше, чем до начала СВО, с ума сойти), потом уже принялись за НМТП. Вся информация по эмитенту была на поверхности, поэтому поражает тот факт на чём же акции так сильно взлетели:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс