Блог им. TAUREN |⚡ IPO IVA Technologies | Стоит ли участвовать?

- 03 июня 2024, 10:02

- |

📄 Ключевые параметры IPO

◽ Ценовой диапазон:280-300 р/акция

◽ Капитализация:28-30 млрд р

◽ Формат: Cash out

◽ Объем размещения:3,3 млрд р

◽ Прием заявок:сегодня до 13:00 МСК

📊 Финансовые результаты за 2023 год

◽ Выручка: 2454 млн р (+77,5% г/г)

◽ Опер. прибыль: 1757 млн р (+71,3% г/г)

◽ Чистая прибыль: 1764 млн р (+75,4% г/)

◽ P/E:17

◽ скор. P/B: 29,3

◽ fwd дивиденды 2023 (остаток): 1,4%

ℹ️ IVA Technologies — лидер среди отечественных разработчиков видеоконференцсвязи (доля рынка 24%) и один из ключевых игроков на рынке отечественных корпоративных коммуникаций (доля рынка 7%). Проще говоря, это отечественный аналогов всем известного ZOOM. Ключевые клиенты — госучреждения, клиентская база насчитывает более 500 клиентов.

✅ Рынок интересный, но ключевой драйвер роста бизнеса — это импортозамещение + на законодательном уровне госструктуры и ряд компаний вынуждены использовать отечественный софт (в т. ч. и из соображений безопасности). По прогнозам Json & Partners, сам рынок корпоративных коммуникаций будет расти сCAGR 23-28 = 15.2%, а рынок российских решений с СAGR 23-28 = 32,5% (за счет роста доли отечественных решений с 45% до 91%).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. TAUREN |🔎 АФК Система (AFKS) | Считаем дисконт к принадлежащим активам

- 29 мая 2024, 16:31

- |

▫️ Выручка ТТМ: 1046 млрд р (+17% г/г)

▫️ OIBDA ТТМ: 266 млрд р (-2% г/г)

▫️ Чистый убыток TTM: 9 млрд р

▫️Дивиденды за 2023: 2%

👉 После IPO ГК Элемент,рыночная стоимость долей в публичных активах будет следующей:

▫️МТС: 302 млрд р

▫️Ozon: 300 млрд р

▫️Сегежа:31 млрд р

▫️Эталон: 17 млрд р

▫️Элемент: 50 млрд р

Итого по публичным активам: 700 млрд р

+ Целый ряд непубличных активов, стоимости долей в которых можно оценить очень примерно в200 млрд р.

👆 Всего у АФК Системы активов по рыночной стоимости примерно на 900 млрд рублей.

Чистый корпоративный долг на конец 2023 года составлял 248 млрд р, если стоимость долей в компаниях скорректировать на него, то получим 652 млрд (т.е. дисконт к текущей капитализации АФК Системы больше 60% получается).

✅ IPO таких компаний как Медси, Cosmos Hotel, Агрохолдинг Степь или Биннофарм в текущих условиях могут пройти по еще более высоким оценкам, тогда дисконт к текущей капитализации будет еще больше.

❌ Несмотря на большой дисконт, OZON, на мой взгляд, сильно переоцененный актив, который генерирует убытки.

( Читать дальше )

Блог им. TAUREN |⚡ IPO ГК Элемент | Стоит ли участвовать?

- 27 мая 2024, 14:31

- |

▫️Сбор заявок:до 29 мая 2024 года

▫️Капитализация после IPO: 115 млрд р (верхняя граница цены)

▫️Выручка 2023: 35,8 млрд ₽ (+46% г/г)

▫️EBITDA 2023: 8,7 млрд ₽ (+68% г/г)

▫️Чистая прибыль 2023: 4,3 млрд ₽ (+97% г/г)

▫️P/E TTM: 26,7

▫️P/B TTM: 5,2

▫️ND/EBITDA:1,3х

▫️fwd дивиденд 2023: 1,6%

ℹ️Элемент совместное предприятие госкорпорации «Ростех» и АФК «Система» (50,01%) – лидер российской микроэлектроники по объемам продаж и уровню развития технологий, занимает 51% доли в российском производстве микроэлектроники. Чипы компания производит по 90-нанометровому техпроцессу. Продукцию компании используют в банковских картах, проездных билетах, SIM-картах, загранпаспортах и еще еще много где.

✅ Можно сказать, что это уникальная компания в интересной и быстрорастущей отрасли, особенно на фоне санкций и потребностей государства в развитии собственных технологий.

📈 83% выручки компании приходится на ЭКБ (Электронная компонентная база). По данным исследования Kept, ожидается, что объем производства в РФ в данном сегменте вырастет в 5,9 раз к 2030 году (CAGR около 29%). Теоретически, дальнейшая демонстрация таких темпов роста возможна, компания заявляет, что спрос превышает производственные мощности в 3,3 раза.

( Читать дальше )

Блог им. TAUREN |📉 Новатэк (NVTK) - разбираемся, почему акции с октября упали на 33%?

- 23 мая 2024, 18:54

- |

▫️Выручка 2023: 1372 млрд ₽

▫️Опер. прибыль 2023: 315 млрд ₽

▫️скор. Чистая прибыль 2023: 249 млрд ₽

▫️скор. P/E TTM: 14,4

▫️fwd P/E 2024: 12,3

▫️fwd дивиденд 2024:6,1%

❗ Ранее уже делал обзор компании по итогам отчета за 2023й год, но с тех пор акции сильно просели и многие не понимают, почему так. Поэтому разберем перспективы и текущую ситуацию.

1. Скорректированная чистая прибыль.

Если взять прибыль за 2023й год (463 млрд р) и скорректировать на курсовые разницы (190 млрд р), переоценку фин. инструментов (-17 млрд р), изменение остатков природного газа (-12 млрд р) и прочие операционные прибыли (52 млрд р), то скорректированный показатель чистой прибыли будет всего 249 млрд р (P/E = 14.4).

👆 По данному мультипликатору Новатэк выделяется почти среди всех голубых фишек своей дороговизной. Роснефть, Татнефть, Сбер, Московская биржа, Лукойл и т.д...Почти все компании оценены дешевле в разы и дают дивидендную доходность х2-х3 от той, которую может предложить Новатэк.

( Читать дальше )

Блог им. TAUREN |💻 Ростелеком (RTKM) | Неутешительные результаты 1кв2024 и предстоящее IPO

- 20 мая 2024, 10:22

- |

▫️Выручка TTM: 722 млрд р

▫️скор. Чистая прибыль TTM: 37,2 млрд

▫️P/E TTM: 10

▫️fwd P/E 2024: 7,8

▫️fwd дивиденд 2023 АО: 5,3%

▫️fwd дивиденд 2023 АП: 6,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Самым важным, но и ожидаемым стало заявление Ростелекома о намерении вывести «РТК-ЦОД» (ООО «Центр Хранения Данных») на IPO. Размещение ожидается уже во второй половине 2024 года.

👆 На конец 2022 года выручка по РСБУ у данной дочки была14,34 млрд р (+29% г/г), а прибыль 805 млн р, адекватной и свежей отчетности нет. В конце 2020 года Ростелеком продал 44,8% доли в компании и сейчас владеет только 55,23%. В конце 2020 года компаниюоценивали в 78,1 млрд р.

Теоретически, сейчас вполне возможна оценка в 1,5 раза выше (около 120 млрд р), тогда доля Ростелекома в этой дочке будет оцениваться примерно в 66,3 млрд р (18% от текущей капитализации Ростелекома). Если всё будет именно так, то спекулятивно акции Ростелекома могут подрасти.

❗ Как я уже писал в предыдущем обзоре, 89% выручки компании формируют медленнорастущие сегменты. Чуда от ИТ-направлений ждать не стоит. Собственно, с отчетом за 1кв2024 мы получили первое тому подтверждение:

( Читать дальше )

Блог им. TAUREN |🔥 Газпром (GAZP) - отчет за 2023й год не так плох

- 03 мая 2024, 09:55

- |

▫️ Выручка 2023: 8542 млрд (-27% г/г)

▫️ Опер. расходы: 8584 млрд (-8% г/г)

▫️ Убыток от продаж:364 млрд р

▫️ Чистый убыток:696 млрд р

▫️ Скорректированнаяприбыль:770 млрд р

▫️ скор. P/E: 4,85

▫️ fwd дивиденд 2023: 5,2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Основной бизнес Газпрома убыточен и обрастает большими долгами (чистый долг по МСФО на конец 2023 года составил 5231 млрд р против 3908 млрд р на конец 2022 года). Судя по отчету РСБУ за 1кв2024, ситуация с рентабельностью газового бизнеса особо не меняется, несмотря на рост добычи газа.

👆 Основная проблема компании — падение экспортных продаж газа аж на61% г/г и увеличение НДПИ на600 млрд р в год, которое будет действовать до конца 2025 года.

👉FCF отрицательный, а ND/EBITDA = 2,96. Я практически уверен, что Газпром выплатит дивиденды за 2023й год, но распределение будет меньше 50% от чистой прибыли по МСФО (при показателе ND/EBITDA > 2.5 размер дивидендов может быть пересмотрен).

( Читать дальше )

Блог им. TAUREN |🏦 ВТБ (VTBR) - слабые результаты за 1кв2024 и долгосрочные перспективы

- 29 апреля 2024, 10:13

- |

◽️ Чист. % доход TTM: 379.4 млрд

◽️ Чист. комис. доход TTM: 226,7 млрд

◽️ Чистая прибыль TTM: 407.4 млрд

▫️ P/E ТТМ: 4.7

▫️ P/E fwd 2024: 5,2

▫️ P/B:0,84

▫️ fwd дивиденды 2024:0%

▫️ fwd дивиденды 2025: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

❗ В этом обзоре решил более подробно расписать структуру уставного капитала ВТБ, чтобы развеять мнимую дешевизну банка. У ВТБ есть 3 вида акций (2 типа префов и обычка).

— Префов с номиналом 0,1 р всего 3 073 905 млн — это тоже самое, что 30 739 050 млн было бы с номиналом 0,01 (37,5% уставного капитала), поэтому проще считать именно так

— Префов с номиналом 0,01 р 21 403 797 млн (29,8% уставного капитала)

— Обычки с номиналом 0,01 р 26 849 669 млн (32,7% уставного капитала)

👆 Капитализация обычки = 626 млрд р, а если бы цена префы торговли по такой же цене, то и капитализация ВТБ была бы1914 млрд р (626/0,327). Логично при расчета вообще исходить из этой капитализации, которая почему-то практически нигде не фигурирует. Тогда сразу становятся видны реальные мультипликаторы. Более того, если рассчитать EPS, поделив прибыли 2018-2020 годов на 79 трлн акций, то дивиденды на обычку выплачивались вполне неплохие(35,2-67,9% от скорректированной чистой прибыли).

( Читать дальше )

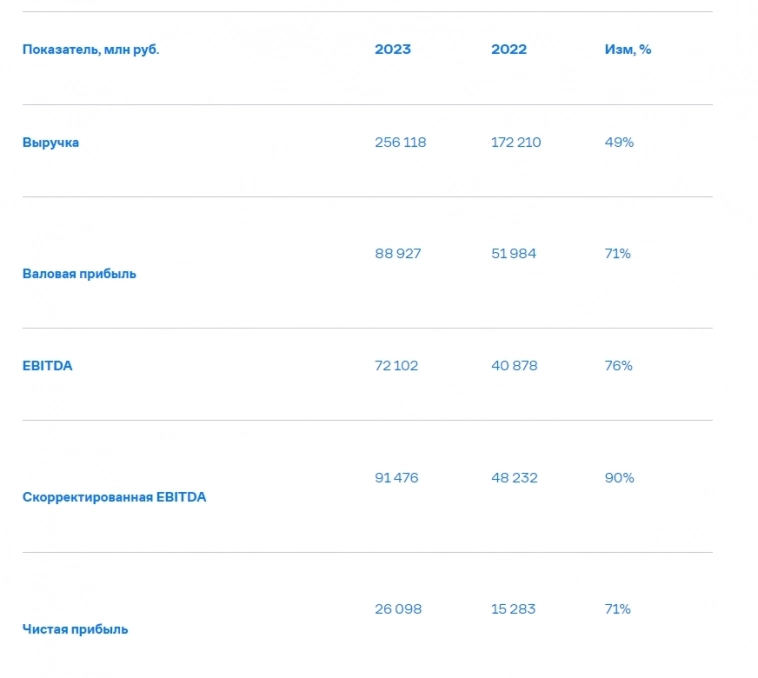

Блог им. TAUREN |🏗 Самолет (SMLT) - сильные результаты за 1кв2024

- 27 апреля 2024, 21:55

- |

▫️Выручка 2023: 256,1 млрд ₽ (+49% г/г)

▫️EBITDA 2023: 72,1 млрд ₽ (+76% г/г)

▫️Чистая прибыль 2023: 26,1 млрд ₽ (+71% г/г)

▫️P/E ТТМ: 8,9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты за 1кв2024:

▫️Объём продаж (в кв. м): 348,8 тыс. кв. м. (+44% г/г)

▫️Объём продаж (денежный): 75,2 млрд ₽ (+125% г/г)

▫️Средняя цена за квадратный метр:215,6 т.р. (+25% г/г)

▫️ Доля ипотечных сделок: 70% (против 87% год назад)

✅ В 2023г Самолет занял1 место среди застройщиков по объему текущего строительства, а сервис «Самолет Плюс» теперь является крупнейшим по объёму сделок агентством недвижимости в РФ. На момент IPO, Самолёт был локальным игроком на рынке Москвы и МО и занимал 4 место по объему текущего строительства с отставанием от лидера рынка ПИК в более 3,5х.

✅ На конец 4кв2023г чистый корп. долг составил75,9 млрд руб при ND/EBITDA = 0,83х.

✅ Компания активно развивает дополнительные сервисы: ▫️ GMV «Самолет

( Читать дальше )

Блог им. TAUREN |🛒 Fix Price (FIXP) | краткий обзор результатов за 1кв2024

- 26 апреля 2024, 18:27

- |

▫️Капитализация: 264 млрд / 311₽ за расписку

Ключевые результаты за 1кв2024:

— Выручка:71,7 млрд р (+8,8% г/г)

— Валовая прибыль: 23,4 млрд р (+6,7% г/г)

— LFL продажи: +0,4% г/г (средний чек: +3,7% г/г, трафик: -3,2% г/г)

— Кол-во магазинов: 6545 (+131 кв/кв)

— Чистая прибыль: 3,3 млрд р (-43,8% г/г)

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👆 Рост расходов на персонал (актуальный для всего российского ритейла сегодня) – +31,1% г/г или +2,5 млрд р в абсолюте – оказал влияние на операционную и чистую прибыль Fix Price. Также в 1 квартале компания понесла расходы по налогу в размере 2,5 млрд рублей, основную часть которых составил налог на внутригрупповые дивиденды, что также повлияло на финансовый результат Группы.

✅ У компании чистый долгвсего 597 млн р (с учетом обязательств по аренде). Вполне комфортный уровень.

✅ Компания решила вопрос с выплатами дивидендов и, скорее всего, в дальнейшем проблем быть не должно (по крайней мере, ничего не мешает распределять существенную часть прибыли).

( Читать дальше )

Блог им. TAUREN |🚢 ДВМП (FESH) - пик по ставкам фрахта пройден

- 26 апреля 2024, 11:40

- |

▫️Выручка 2023: 172 млрд ₽ (+6% г/г)

▫️EBITDA 2023: 53,6 млрд ₽ (-25% г/г)

▫️Чистая прибыль 2023: 37,8 млрд ₽ (-3,9% г/г)

▫️скор. ЧП 2023: 28 млрд ₽ (-48,8% г/г)

▫️ND / EBITDA: 0,5

▫️P/E ТТМ: 9,2

▫️fwd дивиденд 2023: 0%

▫️P/B ТТМ: 1,9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 80,2 млрд ₽ (+3% г/г)

▫️EBITDA:18,3 млрд ₽ (-45% г/г)

▫️скор. ЧП:5,8 млрд ₽ (-77% г/г)

✅ Феско активно инвестирует в приобретение новых судов и расширяет свой флот: по итогам 2023г общий дедвейт флота вырос до 575 тыс. тонн (+33,1% г/г).

👉 Всего на покупку судов, расширение подвижного состава и дальнейшую модернизацию ВМТП в 2023г было потрачено60,3 млрд рублей, что на 64% больше аналогичных показателей прошлого года.

⚠️ Активные инвестиции практически полностью истощили денежную позицию на балансе компании: объём денежных средств и эквивалентов на балансе снизился на85% г/г до текущих 4,6 млрд, а чистый долг вырос до 24,8 млрд при ND/EBITDA = 0,5.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс