buyback

Русал может использовать для финансирования выкупа акций потенциальные дивиденды Норникеля за 2023г, но они могут покрыть только 4-5% акционерной стоимости — Дмитрий Казаков из БКС

- 17 мая 2024, 17:53

- |

ОК «Русал» рассматривает возможность проведения buyback, сообщил «Интерфаксу» источник, знакомый с ситуацией. По данным другого источника, такая идея действительно прозвучала в ходе недавнего обсуждения советом директоров вопроса о выплате дивидендов за 2023 год.

«Русал» может использовать для финансирования выкупа акций потенциальные дивиденды «Норникеля» за 2023 год (фактически дивиденды за IV квартал, совет директоров «Норникеля» примет решение по дивидендам 22 мая), но они в лучшем случае могут покрыть только 4-5% от акционерной стоимости «Русала» даже с учетом доли в дивидендах «Норникеля» за 9 месяцев 2023 года, полученных в январе 2024 года, подсчитал аналитик Дмитрий Казаков из БКС.

Финансовое положение «Русала» остается напряженным, несмотря на высокие цены на алюминий, говорит Казаков. Экспортные объемы вероятно находятся под давлением из-за санкций США, которые могут вызвать временное накопление запасов: на Запад продавать уже сложнее, а отправка на Восток дополнительных объемов еще могла не наладиться. Чистый долг «Русала» на конец 2023 года остается высоким — net debt/EBITDA 7,4x.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

📈Мишкам отдавили лапу: акции Русала +4% после новости о возможном байбэке от источников Интерфакса

- 17 мая 2024, 17:51

- |

Русал изучает возможность Buyback — источники Интерфакса

- 17 мая 2024, 17:47

- |

ОК «Русал» рассматривает возможность проведения buyback, сообщил «Интерфаксу» источник, знакомый с ситуацией. По данным другого источника, такая идея действительно прозвучала в ходе недавнего обсуждения советом директоров вопроса о выплате дивидендов за 2023 год.

Временной горизонт потенциального обратного выкупа акций — после публикации финансовой отчетности за первое полугодие 2024 года, уточнил один из собеседников «Интерфакса».

При этом источник, близкий к одному из акционеров «Русала», заявил, что формализованных предложений на этот счет нет.

«Никаких предложений о проведении обратного выкупа акционерам на рассмотрение не поступало», — сказал он.

В «Русале», En+ Group и «Суал Партнерс» отказались от комментариев.

t.me/ifax_go

www.interfax.ru/business/961068

Группа Восток Инвестиции приобрела 8,89%-ю долю Baring Vostok в Группе Ренессанс Страхование — Страховщик

- 17 мая 2024, 14:28

- |

Группа «Восток Инвестиции» приобрела 8,89%-ю долю Baring Vostok в «Группе Ренессанс Страхование» — страховщик

Терминал

ТКС Холдинг на конец апреля выкупил 12 млн собственных акций (6% капитала) на 35 млрд руб — группа

- 16 мая 2024, 12:06

- |

ВЫКУП АКЦИЙ

В рамках решения Совета Директоров Группа сообщает о выкупе в период с начала текущего года и по состоянию на конец апреля 12 млн собственных акций (6% капитала Группы) на общую сумму 35 млрд руб. Собственные акции были выкуплены с рынка для использования в программах долгосрочной мотивации менеджмента Группы и других общекорпоративных целях.

www.tinkoff.ru/about/financial-news/16052024-tcs-holding-ipjsc-reports-ifrs-results-for-1q-2024/

ТКС Холдинг. Что слышно по интеграции с Росбанком? Ждать ли роста акций?

- 10 мая 2024, 21:45

- |

8 мая акционеры «Тинькофф» одобрили интеграцию Росбанка в группу – сообщает ТАСС

Уставный капитал «ТКС Холдинга» будет увеличен путем допэмиссии до 130 миллионов акций. Размещение будет проходить по закрытой подписке по цене 3423,62 рубля за акцию. Средства планируется направить как для реализации сделки по интеграции, так и резерва для реализации преимущественного права. Неиспользованный объем будет аннулирован.

✅Росбанк в рамках сделки по интеграции в «ТКС холдинг» может быть оценен с мультипликатором по капиталу в диапазоне 0,9-1,1. Оценка в целом адекватная и близка к рынку.

Группа ожидает финализацию допэмиссии и закрытие сделки до конца III квартала 2024 года. Стратегию развития с учетом интеграции планируется представить в IV квартале. Как заявлял президент «Интерроса» (основной акционер «Тинькофф» и Росбанка) Владимир Потанин, «Тинькофф банк» и Росбанк сохранят свои лицензии, бренды, команды и стандарты работы с клиентами.

Как данная сделка может отразиться на результатах группы?

( Читать дальше )

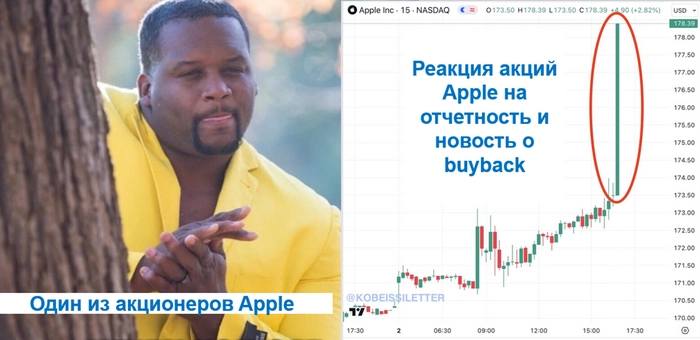

Apple объявила о рекордном байбэке: у компании заканчиваются идеи для инвестиций

- 07 мая 2024, 16:56

- |

На прошлой неделе Apple анонсировала самый большой байбэк в истории: компания собирается выкупить обратно собственные акции на $110 млрд. Правда ли, что корпорации больше некуда тратить деньги, и зачем вообще это делать?

Меня зовут Сергей Горшунов. Я веду блог о финансах

Это далеко не первый раз, когда Apple выкупает собственные акции. Рекордный размер байбэка до этого тоже принадлежал Apple и составлял $100 млрд (в 2018 году).

Откуда этот аттракцион щедрости? Обратный выкуп акций является частью инвестиционной стратегии компании Apple. Конкретные цифры разнятся от квартала к кварталу, но в целом Apple постоянно наращивает объем байбэка.

Отчет за первый квартал 2024 года показал, что выручка Apple упала на 4% год–к–году. Источником этого падения послужило падение в продуктовом сегменте, в то время как выручка от продажи услуг выросла на 14,35%.

Apple производит много кэша и в основном тратит его на байбэк, а также на дивиденды. Почему? У Apple нет идей для инвестирования больших средств, поэтому не остается ничего, кроме как покупать собственные акции.

( Читать дальше )

Байбэк Лукойла отменяется?

- 06 мая 2024, 16:53

- |

⌛️Прошло много времени. Магнит уже давно завершил выкуп, недавно регуляторы одобрили байбэк МТС (на 4,2% от всех акций). А у Лукойла воз и ныне там.

🤔Получается, государство динамит Лукойл, а “правила игры” для всех разные?

Не совсем.

Мотив регуляторов абсолютно понятен и лежит на поверхности. Байбэк у нерезидентов приводит к перевесу заблокированных активов в пользу западных стран. Ведь средства иностранных инвесторов высвобождаются, пусть и с дисконтом.

В интересах РФ удерживать как можно больше иностранных денег здесь, чтобы затем обменивать их на собственные активы, запертые за рубежом.

🔎Ключевая проблема Лукойла в том, что 25% акций даже с учетом дисконта – это около 700 млрд рублей.

Для сравнения, МТС потратит на выкуп до 8 млрд рублей. А Магнит направил на эти цели в общей сложности 67 млрд рублей, то есть менее 10% от планового объёма Лукойла.

( Читать дальше )

Apple - графический обзор компании

- 03 мая 2024, 12:15

- |

Apple объявил о выкупе акций на сумму 110 миллиардов долларов, крупнейшем в истории. Apple — последний технологический гигант, объявивший о масштабном выкупе акций, после META и GOOGLE. В этом году мы впервые в истории увидим buyback акций на сумму более 1 триллиона долларов.

Также Apple отчитался о квартальной выручке в размере 90,8 млрд долларов и прибыли на акцию в размере 1,53 доллара, что оказалось выше ожиданий. В Китае продажи снизились на 8,1%, а продажи iPhone упали на 10%.

Высокая маржинальность бизнеса позволяет Apple генерировать значительные свободные денежные потоки, в т.ч. и для продолжения выкупа акций.

( Читать дальше )

Тихий buyback у иностранцев от МТС. Пора настраиваться на другого красного эмитента?

- 03 мая 2024, 09:23

- |

МТС объявил тендерное предложение и оно для меня стало какой-то неожиданностью что ли, потому что в кулуарах фигурировали совсем другие компании, которые могут себе это позволить (большой free-float у иностранцев + есть деньги на сам этот выкуп, проще говоря весомая кубышка на депозитах). Да, доля нерезидентов в МТС весомая (~35%), но компания в долгах, также платит дивиденды в долг и вроде логично было бы снижать долговую нагрузку (учитывая, что по новой див. политике эмитент будет платить минимум 35₽ на акцию до 2026 г., необходим весомый FCF), но когда прочитал параметры, понял, что сделка очень выгодная для эмитента:

📱 Размер выкупа составляет 4,2% от всех акций (83 932 026 акций), также эмитент может увеличить своё предложение без внесений изменений в тендерное предложение, но не более чем на 2% от акционерного капитала.

📱 Цена приобретения — 95₽ за акцию, дисконт порядка 70% к рыночной стоимости актива, за такой пакет придётся отдать 7,97₽ млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал