Блог компании Иволга Капитал |Флоатер Быстроденег (ruBB, КС + 5%) выйдет на рынок 16 мая

- 02 мая 2024, 14:16

- |

Возвращаясь к теме флоатеров (см. пост на эту тему). Которая себя неплохо зарекомендовала. Особенно на фоне ужесточения риторики ЦБ.

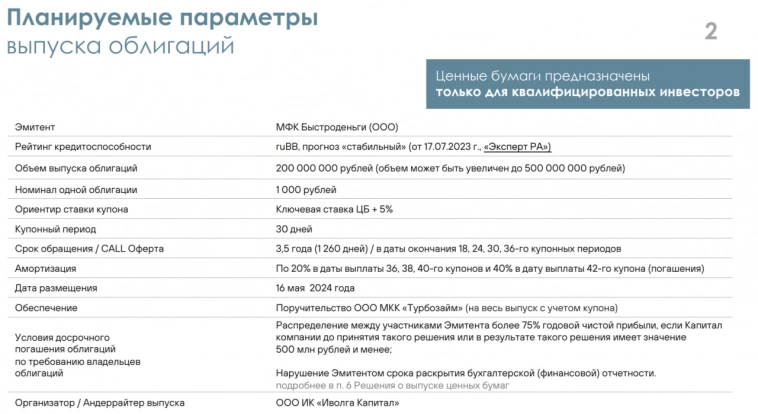

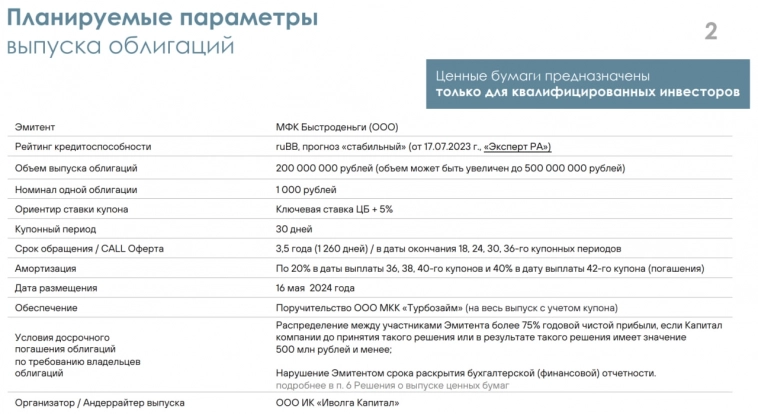

16 мая — ориентир даты выпуска облигаций МФК Быстроденьги (ruBB) с купоном, привязанным к ключевой ставке. Предварительные параметры выпуска:

• Сумма: 200-500 млн р.

• Срок до погашения: 3,5 года (с амортизацией в последние полгода и call-офертами через 1,5, 2, 2,5 и 3 года)

• Купонный период: 30 дней

• Формула ставки купона: ключевая ставка + 5% годовых

Детали — в презентации эмитента и выпуска. Или на слайдах ниже.

Подать предварительную заявку на участие в размещении вы можете через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Иволга Капитал |Анонс флоатера Быстроденег (ruBB, КС + 5%)

- 27 апреля 2024, 09:35

- |

Продолжая тему флоатеров (см. предыдущий пост)

На 16 мая намечен выпуск облигаций МФК Быстроденьги (ruBB) с купоном, привязанным к ключевой ставке. Предварительные параметры выпуска:

• Сумма: 200-500 млн р.

• Срок до погашения: 3,5 года (с амортизацией в последние полгода и call-офертами через 1,5, 2, 2,5 и 3 года)

• Купонный период: 30 дней

• Формула ставки купона: ключевая ставка + 5% годовых

Больше деталей — в презентации. Или на слайдах ниже.

Подать предварительную заявку на участие в размещении вы можете через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

- 04 апреля 2024, 12:03

- |

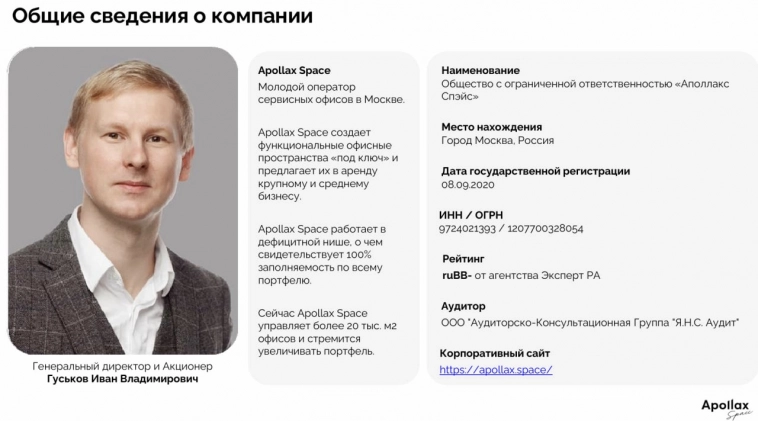

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовых

Это и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

( Читать дальше )

Блог компании Иволга Капитал |Предварительные параметры размещения облигаций Лизинг-Трейд. BB+(RU), 200 млн.р., YTM 15,5%, дюрация 3,5 года. Дата размещения 23 мая

- 18 мая 2023, 12:35

- |

На 23 мая намечено размещения 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

( Читать дальше )

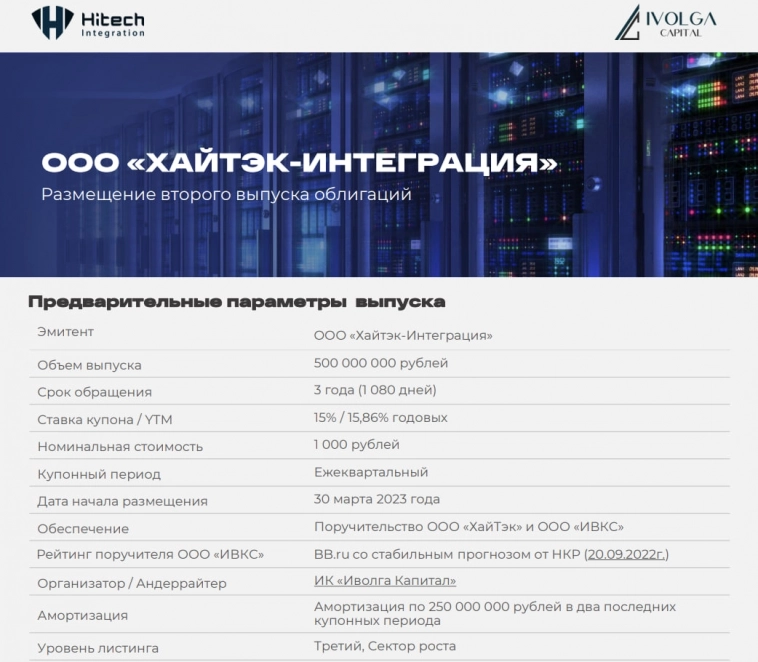

Блог компании Иволга Капитал |Размещение облигаций ООО Хайтэк-Интеграция (BB.ru, YTM 15,86%) - 30 марта

- 27 марта 2023, 12:54

- |

Блог компании Иволга Капитал |Размещение облигаций ЛК Роделен (ВВВ, 250 млн.р., YTM 16,1%) - 15 декабря

- 08 декабря 2022, 13:49

- |

15 декабря — плановая дата размещения третьего выпуска облигаций АО ЛК Роделен

Предварительные параметры нового выпуска ЛК Роделен:

— рейтинг эмитента: BBB от Эксперт РА

— сумма выпуска: 250 млн.р.

— купонный период: 30 дней

— ориентир ставки купона 15% до оферты (YTM 16,1%)

— оферта через 2 года

Организатор выпуска — ИК Иволга Капитал

Подробности — в презентации эмитента и выпуска

Контакты клиентского блока ИК Иволга Капитал:

— Телеграм-бот Иволга Капитал, @ivolgacapital_bot

— [email protected], +7 495 150 08 90

— Елена Богданова, @elenabogdanovaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Денис Богатырев, @Denis_Bogatyrev, +7 985 695 2476

( Читать дальше )

Блог компании Иволга Капитал |23 июня - старт размещения облигаций АО АПРИ Флай Плэнинг (ruB, 500 м.р., 1 год до оферты, 24%)

- 22 июня 2022, 06:58

- |

На завтра 23 июня намечен старт размещения облигаций уральского строительного холдинга АПРИ «Флай Плэнинг». Основная информация об эмитенте и выпуске облигаций АО АПРИ «Флай Плэнинг» — в прилагаемой презентации.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

- Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

- Срок обращения – 1 год до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

- Купонный период — 91 день.

- Ориентир ставки купона до оферты – 22-24% годовых.

О подаче предварительной заявки на участие в размещении - здесь.

( Читать дальше )

Блог компании Иволга Капитал |Открыта книга заявок на размещение облигаций АПРИ Флай Плэнинг (ruB, 500 млн.р., 1 год до оферты, купон 22-24%)

- 17 июня 2022, 18:23

- |

Менее чем через неделю, в следующий четверг 23 июня должно пройти размещение нового выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB).

У эмитента в обращении находится 4 выпуска общей суммой 1 275 млн.р. Еще 2 выпуска полностью погашены. Совокупно эмитент погасил облигаций на 825 млн.р.

До конца текущего года АПРИ планирует привлечь 1,5 млрд.р. нового облигационного долга. Так что 23 июня будет привлекать 1/3 целевого объема.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до оферты (3 года до погашения).

• Ориентир ставки купона до оферты – 22-24% годовых.

Отчетность эмитента за 2021 год по МСФО:

— https://t.me/probonds/7465

— https://www.e-disclosure.ru/portal/files.aspx?id=37277&type=4

( Читать дальше )

Блог компании Иволга Капитал |Книга заявок. Второй выпуск облигаций МФК "Займер" (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%)

- 23 июня 2021, 15:10

- |

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.Предварительные параметры выпуска приведены в приложении.

Для участия в размещении обязательна подача предварительной заявки организатору размещения ИК «Иволга Капитал».

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

( Читать дальше )

Блог компании Иволга Капитал |Открыта книга заявок на облигации ООО "Лизинг-Трейд" (ruBB+, YTM 11,5%, дюрация 3,5, 500 млн.р.)

- 21 мая 2021, 11:02

- |

На 25 мая намечено размещение выпуска облигаций ООО «Лизинг-Трейд» (ruBB+, ТОП-50 лизинговых компаний по новому бизнесу).

Размещение по открытой подписке, без ограничения по кругу инвесторов.

Предварительные параметры выпуска облигаций ООО «Лизинг-Трейд»:

- Кредитный рейтинг эмитента: ruBB+ («Эксперт РА»), прогноз стабильный

- Размер выпуска: 500 млн.р.

- Ориентир купона: 11,0% годовых (выплата купона ежемесячно)

- Дюрация: около 3,5 лет

- Организатор: ИК «Иволга Капитал»

- Ориентир даты размещения: 25 мая 2021

Предварительные заявки на участие в размещении Вы можете подать организатору размещения по указанным ниже контактам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал