Блог им. EmeraldResearch

Долгосрочные ОФЗ для получения ежемесячных выплат

- 04 мая 2024, 09:39

- |

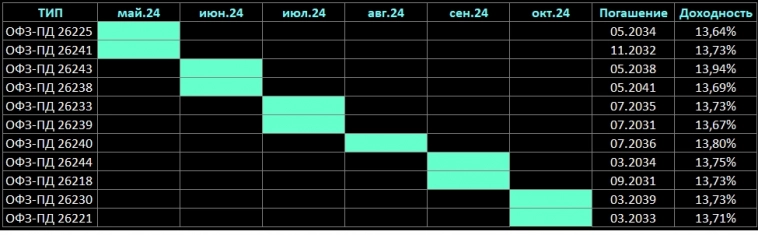

Обновил подборку длинных ОФЗ, которая составлена таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их для большей доходности. Большинство облигаций имеет срок погашения от 10 лет, следовательно, при вероятном снижении доходности в будущем, есть возможность дополнительно заработать на переоценке самого тела облигации.

Примерная доходность облигаций на 04.05.2024, в период торгов доходность постоянно колеблется, отображаемые значения доходности могут немного отличаться в приложениях разных брокеров.

Доход по ОФЗ облагается налогом, поэтому наибольший эффект от инвестиций можно достичь с использованием ИИС 2 или 3 типа (а для особо состоятельных граждан, при покупке в собственный паевой фонд:) )

В настоящий момент длинные ОФЗ, на мой вкус, по-прежнему остаются более привлекательны чем ЗПИФ недвижимости, поэтому в консервативной части портфеля я пока что отдаю предпочтение длинным ОФЗ при реинвестировании поступающих выплат по фондам недвижимости (держу ОФЗ 26230, 26243 и 26244).

Главный риск для ОФЗ — выход инфляции из-под контроля, которая перечеркнет текущую доходность. Тем не менее ЦБ РФ продолжает сдерживать инфляцию, откладывая решение по снижению ключевой ставки, что создает возможности для того, чтобы инвесторы как можно дольше могли покупать активы в свои портфели со скидками, такое положение вещей многих не устраивает (в первую очередь Минфин, который считает текущие ставки заимствования слишком высокими) и может в обозримом будущем измениться.

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Статья является дневником автора и носит развлекательно-информационный характер.

теги блога Финансовый Архитектор

- акции

- Андрей Белоусов

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- газпром

- госдолг США

- дивиденды

- доллар рубль

- золото

- Золотые монеты

- зпиф

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестор

- инфляция

- Итоги года

- итоги месяца

- криптовалюта

- льготная ипотека

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- облигации

- опрос

- ОФЗ

- оффтоп

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-Озон

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз по акциям

- психология

- санкции

- сбербанк

- Сбережения

- смартлаб конкурс

- смз

- Современный 8

- сургутнефтегаз

- США

- трейдинг

- форекс

- экономика

- экономика России

- энергетика

- Энергетический кризис

- энергобаланс

Цель: регулярная купонная доходность на долгий период.

Но у меня идея именно в будущей переоценке тела.

Переложиться из Паруса в длинные ОФЗ не планируете?

У Паруса доходность сейчас совсем не интересная.

Ждёте, когда главный фаундер вам снова скажет «Не спрашивайте почему, так получилось.» как это было с неозвученными кредитами?

Или ситуация с первым размещением лог-а, когда они сожалели что по заявленной цене никто не купил и подняли цену на следующую парию паёв.

Я полностью переложился из паруса в более доходные активы в конце прошлого года.

У вас высокая терпимость к рискам с низкой доходностью?

очень верная идея, и ждать погашения не обязательно. сам собираю недорогие 2х летние облиации, в расчёте обогатиться, когда их делают «коротими»

Ежемесячная лесенка в плане эффективности реинвестирования не имеет особого смысла.

Ибо добор по бумаге делается после отстрела купона.

А брать нечто где уже собрался нкд какой смысл

На истории получается вот так:

Здесь кейс падения правда, но anyway, покупка меньшего числа лотов по бумаге с НКД дало меньший убыток. Точно также, если бы был рост, он был бы хуже из-за меньшего числа бумаг.

Это тоже самое, если представить, что НКД не было бы у 2 бумаг:

Размер убытка увеличился из-за отсутствия НКД и большего числа бумаг.

В принципе, мне кажется, эта пара бумаг подтверждает тезис Доктора в двух разных проекциях.

Вы бы в процентах посчитали разницу между своими двумя примерами. В первом случае — 0,6%, во втором — 0,4%. То есть всё это «с нкд — без нкд» дает 0,2%. Это при том, что методика сомнительная и так две разные бумаги сравнивать вообще нельзя.

Возвращаясь к теме разговора, с НКД или без НКД всегда будет давать такое небольшое отклонение (доходность денег на период между уплатой при покупке НКД и получением купона), о чем была дискуссия в этой ветке. Доказать это или опровергнуть довольно сложно, поскольку нет зеркальных по условиям облигаций. У вас, кстати, есть шанс на доказательство, приведите свои расчеты по правильной методике, а тот тут все «от балды» любят разглагольствовать.

Или в чем предмет любопытства?

Теория Доктора, которую я сомнительно описал в пределах квартала, покупка бумаги с высоким НКД ведёт к покупке меньшего числа бумаг, что приводит к меньшим убытках при их падении и меньшей прибыли при их росте.

Финансовый архитектор считает, что более ранее инвестирование купона у бумаги с высоким НКД позволит сгладить эту историю на более длинной дистанции.

Как-то так.

На кого ставите?

По поводу НКД. Это влияет только на комиссию брокеру). Всё остальное от лукавого.

У вас брокер при покупке облигации с НКД берёт с НКД комиссию?

То есть ваш брокер берет комиссию и с тела облигации и с НКД этой облигации?

1. Либо 1 бумагу с 6-мес купоном и реинвестируем в саму себя,

2. Либо в сопоставимые 6 бумаг (с разным НКД) вкладываем равную сумму, затем реинвестируем по 3-м сценариям:

а) купоны инвестируем в равной сумме во все 6 бумаг

б) купоны инвестируем в выпуск без НКД

в) купоны инвестируем в выпуск с большим НКД

Результаты:

1 год: реинвест в выпуск с НКД (2б) на 100% сошелся с реинвестом портфеля из 1 бумаги (1), остальные (2а и 2в) проиграли на 0,003%

2 год: стратегия 2а +0,015%, 2б +0,024%, 2в +0,133% относительно стратегии 1

3 год: стратегия 2а + 0,025%, 2б +0,038%, 2в +0,365%

Возможно, пренебрежимо мало, однако факт есть факт.

В реальности же неизвестных так много, что мы не сможем достоверно предсказать лучшую стратегию. Так что вопрос скорее в том, как комфортнее инвестору. Или надо усложнять расчеты и считать с учетом разных сроков погашения.

светло жёлтый — гособлигации полной доходности

фиолетовый — доллар-рубль

жёлтый — МОЕХ полной доходности

голубой — золото в рублях

Если из двух инструментов с одинаковой номинальной доходностью у одного чаще выплаты процентов, то его эффективная доходность больше.

Если у двух инструментов уже одинаковая эффективная доходность (YTM), то нет никакой разницы, потому что частота выплаты/капитализации уже учтена в этой эффективной доходности.

Вообще сложно базу объяснять человеку с таким претенциозным ником)

Во-вторых есть разница ожидаем ли мы падение или рост бумаги. Если мы ожидаем в скором времени переоценку вверх (но мы точно не знаем когда), то мы ожидаем, что нам выгоднее фиксировать стоимость бумаги по лучшей цене как можно чаще.

Причем здесь НКД, причем здесь равномерное распределение? Вам говорят о том, что ваша лесенка не влияет на доходность портфеля.

Простой вопрос. Есть облигация – 1000р, 10% купон, 2 раза в год, 10 лет. Что выгоднее с точки зрения реинвеста взять на 6 тыс бумаги одного выпуска (6шт) или набрать на ту же сумму аналогичных по параметрам бумаг (6 выпусков по 1000р), которые платят лесенкой каждый месяц?

И так:

Во-первых у вас будет немного разный результат, если вы будете реинвестировать поступающие купоны в облигации без НКД, равномерно распределять или реинвестировать в бумагу, по которой в самое ближайшее время ожидается выплата. Сможете посчитать разницу в эксель на горизонте года, двух, трех...? Результат может заставить задуматься.

Во-вторых есть разница ожидаем ли мы падение или рост бумаги. Если мы ожидаем в скором времени переоценку вверх (но мы точно не знаем когда), то мы ожидаем, что нам выгоднее фиксировать стоимость бумаги по лучшей цене как можно чаще.

А рост или падение будет мы не знаем. Поэтому будущая эффективная доходность оценивается исходя из сохранения статуса-кво. Ваши ожидания не меняют эффективную доходность сами по себе.

1. Либо 1 бумагу с 6-мес купоном и реинвестируем в саму себя,

2. Либо в сопоставимые 6 бумаг (с разным НКД) вкладываем равную сумму, затем реинвестируем по 3-м сценариям:

а) купоны инвестируем в равной сумме по все 6 бумаг

б) купоны инвестируем в выпуск без НКД

в) купоны инвестируем в выпуск с большим НКД

Результаты:

1 год: реинвест в выпуск с НКД (2б) на 100% сошелся с реинвестом портфеля из 1 бумаги (1), остальные (2а и 2в) проиграли на 0,003%

2 год: стратегия 2а +0,015%, 2б +0,024%, 2в +0,133% относительно стратегии 1

3 год: стратегия 2а + 0,025%, 2б +0,038%, 2в +0,365%

Возможно, пренебрежимо мало, однако факт есть факт.

В реальности же неизвестных так много, что мы не сможем достоверно предсказать лучшую стратегию.

Считаю вероятность роста процентной ставки и инфляции сильно недооценённой.

Кстати, в фондах недвижимости Парус навес из предложения скоро уйдёт, а они очень похоже себя ведут с длинными ОФЗ. Если ставка развернётся на несколько лет, а не на пару месяцев, то переоценка произойдёт нормально так. Фонд от Сбера АБ7 тоже уже достиг лимита по эмиссии, денег в фонде дохрена теперь, вопрос только что будут покупать и за сколько. Молчат как партизаны, общаться с ними пробовал — бесполезно, ответ примерно такой «смотрите инфу на сайте», что можно трактовать как «ты кто такой, давай до свиданья».