Блог им. Sid_the_sloth

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

Например, инвестор покупает 3-хлетнюю облигацию по номиналу (1000 руб.) с купоном 11%. Но спустя время ставки снизились — и новые выпуски дают доходность только 8%.

💼Наш инвестор не захочет продавать свою облигацию, ведь по ней он УЖЕ получает 11%, а в других инструментах можно получить только 8%. Но если он, например, продаст облигацию по 109% от номинала, то досрочно получит разницу в ставках за 3 года: (11% – 8% )* 3 = 9%.

🤷♂️Покупатель, в свою очередь, ничего не теряет: он переплатит 9% при покупке, но за 3 года вернёт их за счёт более высоких купонов и получит те же самые 8% в год, что и по другим инструментам. Получается, что все облигации на рынке естественным образом «подтягиваются» к актуальной рыночной доходности.

📈Это неточный пример, но он объясняет общий принцип изменения цен на облигации во время снижения ставок. Чем длиннее выпуск (дальше дата погашения), тем сильнее он будет расти в цене. Строго говоря, главным параметром является не сам срок, а т.н. модифицированная дюрация, но для понимания концепции можно опираться именно на срок.

🤑Какие ОФЗ я покупаю и сколько планирую заработать

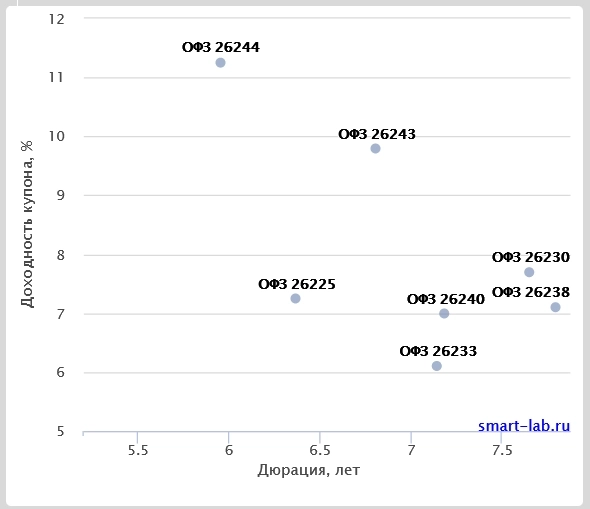

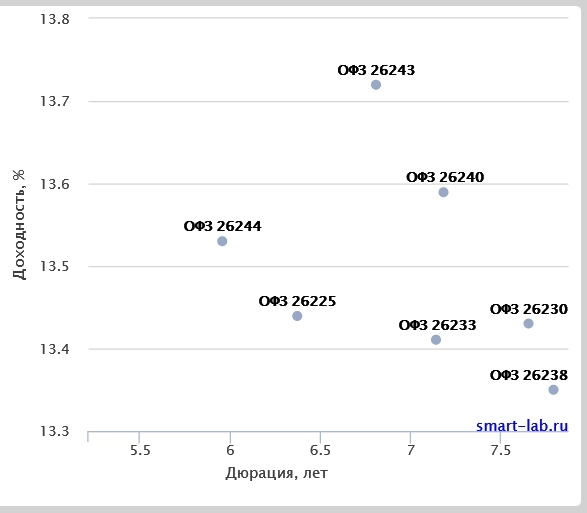

Я уже неоднократно рассказывал (и показывал в выпусках своего Инвест-марафона), что особый упор сейчас делаю на 3 бумаги:

💎ОФЗ 26238

Самая дальняя ОФЗ-ПД из всех — до погашения ещё целых 17 лет. Она же и самая просевшая по стоимости тела — сейчас торгуется примерно по 60,1%. При этом текущий YTM у нее относительно низкий на фоне некоторых других дальних бумаг — всего 13,4%.

💎ОФЗ 26244

Самая свежая ОФЗ-ПД из всех (размещена в ноябре 2023). Имеет самый высокий купон в 11.25%. Также у нее небольшая дюрация (относительно других рассматриваемых бумаг) — она погасится менее чем через 10 лет. Подробно рассказывал про эту ОФЗ ещё перед её появлением на рынке. YTM чуть выше, чем у 26238 — 13,5%.

💎ОФЗ 26243

«Середнячок» по оставшемуся времени обращения (14 лет), но зато купон у этой бумаги довольно неплох (9,8%) и уступает только 26244. А по YTM это безоговорочный лидер: сейчас бумага торгуется с доходностью выше 13,7%.

👉Также по-своему неплохие бумаги, которые можно рассмотреть в дополнение к вышеуказанным: ОФЗ 26230, ОФЗ 26233, ОФЗ 26240.

👇И по купонной доходности, и по текущей доходности к погашению (YTM) самые выгодные — это ОФЗ 26243 и ОФЗ 26244, которые в последние месяцы Минфин активно предлагал на аукционах.

Купонная доходность дальних ОФЗ. Источник: Смартлаб

Бескупонная доходность дальних ОФЗ. Источник: Смартлаб

Но с точки зрения потенциальной переоценки тела, наиболее перспективная — это ОФЗ 26238, именно из-за максимальной дюрации среди всех представленных сейчас на рынке.

🚀Прикинем ожидаемую переоценку тела ОФЗ 26238 при снижении ключевой ставки с 16% до 11% (что я вполне могу себе представить на горизонте следующих 12 месяцев). В этом случае, чтобы соответствовать рынку, доходность бумаги должна уменьшиться примерно с 13,4% до хотя бы 10% (возможно и ниже, но давайте возьму консервативную оценку).

📈При эффективной доходности в 10% и сроке погашения через 16 лет, тело бумаги будет стоить уже не 60,1%, а приблизительно 78,4% (для подсчета воспользовался калькулятором моделирования эмиссии на сайте Мосбиржи). Нетрудно подсчитать доходность, которую мы в этом случае получим только за счет роста тела:

Рост тела = (78,4 — 60,1) / 60,1% = 30,4%

💰Это не считая дополнительно полученных купонов и/или НКД. С учетом купонов «грязная» доходность 26238 через год вообще может составить умопомрачительные 42%.

Плакат в тему времён СССР.

⚠️Понятно, что мы должны вычесть потери на комиссиях и налогах, а также по-хорошему сделать скидку на неэффективное реинвестирование. Но все равно я оцениваю общую потенциальную доходность в пределах от 25% (консервативная оценка) до 35% (максимально позитивная оценка) «чистыми». ЗА ГОД!!! На самом надежном из имеющихся инструментов!

👉С ОФЗ 26243 и ОФЗ 26244 потенциал роста тела не настолько большой, но за счет более высоких купонов их доходность в следующие 12 месяцев также может составить 25-30% при реализации сценария с постепенным снижением КС до 11%. А я такой прогноз пока рассматриваю для себя как базовый. Хотя, разумеется, сюрпризы также не исключены.

⚠️ВАЖНО! Чтобы не было недопонимания: я НЕ собираюсь держать длинные ОФЗ до погашения, это ставка на переоценку тела, после которой (ЕСЛИ она сыграет) я планирую продать ОФЗ и переложиться в другие активы. И ещё: одновременно с ОФЗ-ПД, я регулярно покупаю И флоатеры, И валютные инструменты, и разумеется акции. Это ремарка на всякий случай для тех, кто попал на мой блог впервые и внезапно может решить, что я советую вбухивать ВСЕ деньги в дальние ОФЗ.

🎯Резюмирую

Таким образом, при наиболее вероятном сценарии (без форс-мажоров типа резкой девальвации рубля в 2 раза, обменов ядрёными ударами или массовой м06илизaции) длинные ОФЗ легко могут позволить нам заработать 25–30% годовых на горизонте следующих 12 месяцев. А до конца 2025 — середины 2026 года, если вдруг цикл снижения ставки продолжится вплоть до 6%, они в теории могут и повторить этот результат. Подчёркиваю: в теории, никаких гарантий сейчас нет.

✅При этом ОФЗ — бумаги с минимальным кредитным риском среди всех рублёвых активов, поскольку выплаты гарантированы государством.

⛔Ситуации, при которых вышесказанное НЕ реализуется: галопирующая инфляция, обрушение нацвалюты, повышение КС вместо её снижения. Есть риск и того, что мы «зависли» в эпохе высоких ставок надолго, и такая ДКП теперь — это новая реальность на годы.

Впрочем, даже несмотря на имеющиеся риски, расклад довольно интересен. Сид в деле 😎

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.

Ещё полезные статьи:

📍 Лучшие замещающие облигации для покупки весной 2024

📍 ТОП-5 фондов на российские акции. В какие вкладываюсь я сам?

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

теги блога Sid_the_sloth

- ETF

- ETF Россия

- G-спред

- IBO

- IPO

- IPO 2024

- MTSS

- Sber

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- биткоин

- блокировка активов

- брокеры

- видео

- второе дно в подарок

- выход на IPO

- выход на биржу

- Газпром

- денежно-кредитная политика

- дивидендная политика

- дивиденды

- долговой рынок РФ

- доллар

- допэмиссия

- застройщики

- золото

- иис

- Индекс МосБиржи

- инфляция

- инфляция в России

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- криптовалюта

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинг авто

- ликбез

- личная история

- Личный блог

- личный опыт

- Лукойл

- мемы

- металлурги

- МосБиржа

- мсфо

- мтс

- недвижимость

- недвижимость в РФ

- Новости

- обзор компании

- Облигации

- облигации в юанях

- Облигации РФ

- отчетность

- отчетность компаний

- отчетность МСФО

- отчеты МСФО

- отчёт

- офз

- первичное публичное предложение акций

- первичное размещение

- первичное размещение акций

- первичное размещение облигаций

- плавающая ставка

- Подборка

- Портфель инвестора

- прогноз

- прогноз 2024

- прогноз по акциям

- пут опцион

- разорение

- редомициляция

- ритейлеры

- санкции

- сбер

- сбербанк

- Тинькофф

- тинькофф инвестиции

- Тинькофф Пульс

- топ акций

- трейдинг

- факап

- флоатеры

- фонды

- форекс

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- Эльвира Набиуллина

- юаневые бонды

- юань

- юмор

- 2023

пример облиги от батьки лукаша, где по еврооблигациям доходность была двухзначная и жадность нагнала туда спекулянтов. последние которые теперь ждут что им вернут по номиналу в рублях рб. с потерей от 40%…

Да уж, жестко кинул Лукашенко(

У самого 31 выпуск и покупал до СВО — летом 21 года — с однозначной доходностью.

После таких историй, покупать долг РБ — это зашквар.

«А ты азартный, Парамоша»©

Чот туплю.

Тело: 890.85

Купон: 56.1 дважды в год, годовой 112.2 рубля.

112.2/890.85=12.594%

Почему получилось 11.25% купонной доходности?

И еще момент: Минфин ссыт занимать во флоатерах, и называет плавающий купон большим риском для себя… Проявляя параллельно готовность набирать за обе щеки под 13+ но в ПД. Не намекает ли это на опасения/знание Минфина, что либо ставка либо инфляция, а может и обе вполне себе будут еще выше?

Или вместе.

Что для держателя длинных ОФЗ означает плохо контролируемый здесь и сейчас риск.

О котором почему-то автор статьи умалчивает, называя подобные ОФЗ «самым надёжным из имеющихся инструментов».

— Август 2023. Ставка 12 — это ненадолго. Ща рубль укрепят. Осенью вниз. Надо набирать дальние ОФЗ!!!

— Ноябрь 2023. Ставка 15 — это ненадолго. Ну 16, край. Инфляцию задавят. Март апрель вниз. Надо набирать дальние ОФЗ!!!

— Март 2024. Ставка 16 — это ненадолго. Май, июнь край. Инфляция замедлилась… вроде… Весна лето вниз. Надо набирать дальние ОФЗ!!!

— Вы находитесь здесь. RGBI 113.96, ОФЗ 26238 по 59% от номинала ---

— Август — Сентябрь 2024. Ставка 18, 20??? RGBI <105 ( февраль 2022).?

Китай морозит.

Вот и сбер и ко не купили. А минфину занимать надо.

У меня с купонов не берут. Если ИИС типа Б, то и при закрытии не возьмут.

А у вас берут НДФЛ с купонов на ИИС ???

я как-то решил не возвращать 52к вычета на всякий случай, и грызло меня сомнение что может быть и зря. Оказалось не зря — четверть ляма налогов в год теперь экономится.

Если ставка пойдет в рост — выяснится что он уже давно от них избавился.

Ну или он неопытный инфоцыган

Ещё пояснения нужны?

Для точного расчета будущей прибыли используйте показатель модифицированной дюрации. Он легко позволит оценить прибыль при снижении КС с 16% до 11%.

Спокойствие и благодать. И плевать на всю эту биржевую суету.

…

Уголовная статья с соответствующим кругом продавцов/покупателей.

Не, не стоящее дело.

Так же как на случай БП.

Это нестрахуемые вещи, к сожалению.

Только немедленная иммиграция в первом случае (непонятно куда, золотой миллиард дружно движется в направлении того же СССР).

Второе не страхуется никак, разве что вступлением в опять же некие криминальные структуры или милитарные/парамилитарные, но в обоих случаях там новичков ждут в качестве мяса, тоже не очень подходит

В столицах с этим проще, мелкие банки ( Ланта, Глобус) активно торгуют и выкупают монеты с небольшим спредом за кэш.

Аккредитованные конторы, множество их.

Даже пару жирных физиков лично знаю. Берут, продают в 1-2% от биржевого золота. Но оптом. От сотни монет.

Для, тех, кто в теме, проблем нет.

Самые ходовые 1/4 унцовые Георгии я брал по 39500 два года назад. Сейчас они идут по 54-55 тыс.

Основная прелесть, что оно, золото — твоё. И всегда лучше рубля. Тебе его не заморозят, не поменяют на военный займ, не конфискуют щелчком мыши.

Так что все остальные «воспоминания», боюсь, такого же качества

Все отлично в теории, только растет тело не при снижении ставки, а при снижении доходности. Ставку могут снизить с 16 до 15, при этом доходность облиг продолжит рост с 13,5 до 14,5%, ставку снизили и тело у вас упало — хеппинес)

А это вполне вероятный сценарий, при высокой денежной эмиссии, снижение ставки в большинстве случаев не приводит к снижению доходности если до этого существовала премия

Вы столько букв написали, но не понятно о чем