Сегодняшняя серия сделок в портфеле PRObonds ВДО — очередная серия упорядочивания. Чтобы отдельный эмитент не занимал в портфеле больше 3,5% от активов. А отдельный облигационный выпуск — больше 2,5%. Все сделки проводятся по 0.1% от активов за сессию, начиная с сегодняшней.

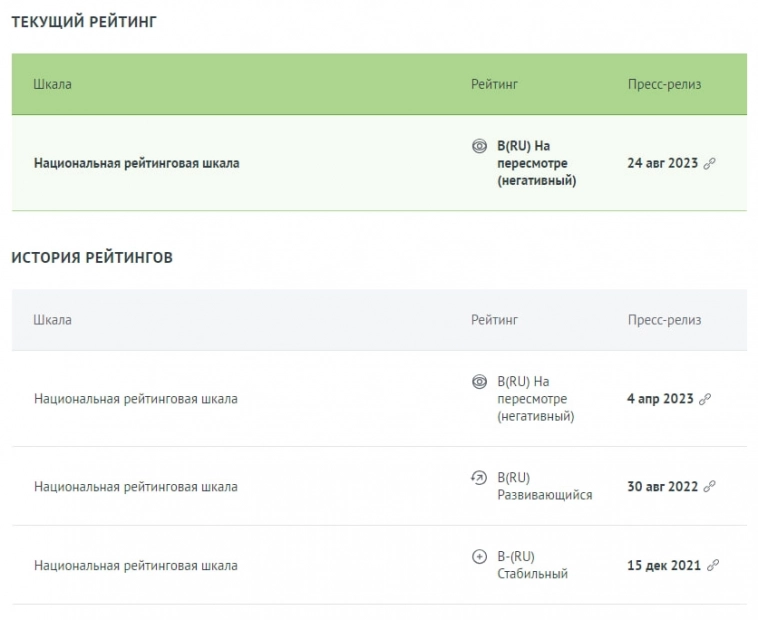

В портфель добавятся бумаги нового выпуска МФК ВЭББАНКИР (ruBB-, YTM 20,0%), но об этом отдельно. Возможно, тоже сегодня.

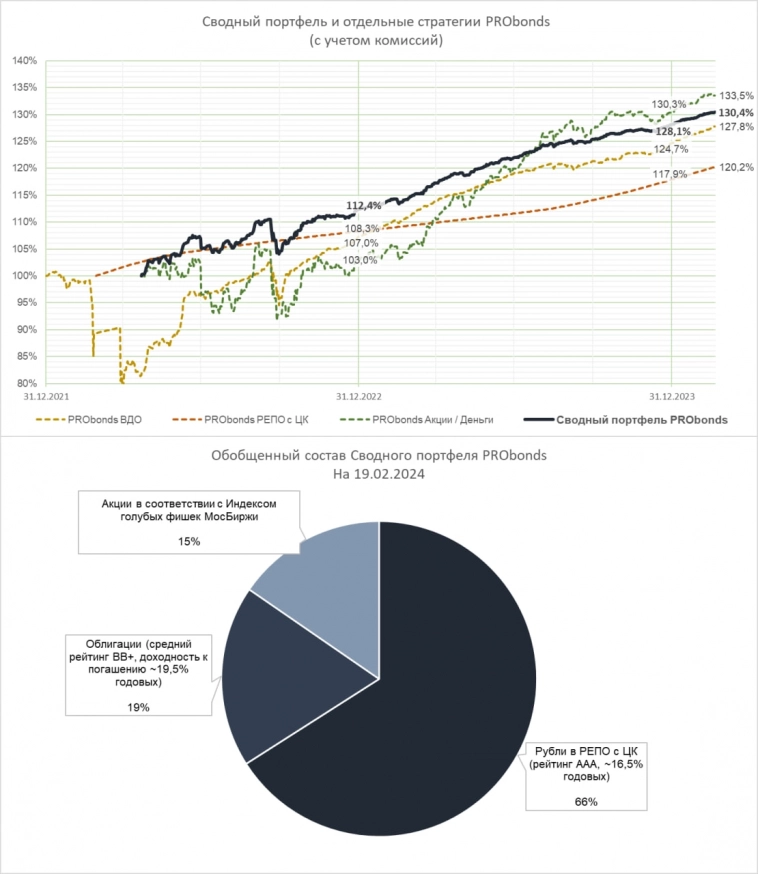

Интерактивная страница публичного портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>>