Девелопер Глоракс в третий раз собирается выйти на рынок заимствований с запросом ни много ни мало на 1 000 000 000 рублей. Давайте посмотрим что это за эмитент и что он из себя строит.

Глоракс — это федеральный девелопер, который начал свою строительную деятельность с Санкт-Петербурга, и в последствии расширил её до всей области, Москвы, Нижнего Новгорода и Казани. Компания строит жильё от комфорт-класса до премиум-класса.

За 9 лет работы компания построила 1,4 млн. кв.м. в 18 проектах. Самый крупный проект компании — «Лиговский Сити» (800 тыс. кв.м) в Санкт-Петербурге. На сайте компании указаны 11 проектов в продаже ( в основном Санкт-Петербург) и 3 проекта на стадии «скоро в продаже».

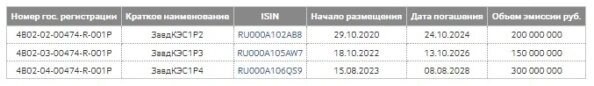

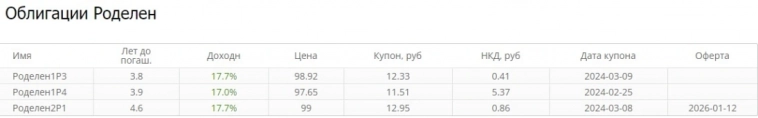

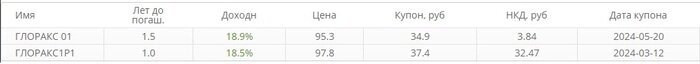

В настоящий момент в обращении находятся 2 выпуска облигаций с остатком 2,5 млрд. рублей.

У компании имеются долгоиграющие планы выхода на IPO до 2026 года.

👀Что там по выпуску облигаций?

🏠Дата размещения — 15.03.2024г.

🏠Дата погашения — 05.03.2026г., то есть совсем короткие ресурсы, особенно для недвижимости.

Авто-репост. Читать в блоге >>>